你知道吗?最近娱乐圈可是热闹非凡,尤其是那个鼎鼎大名的“stars团”竟然也加入了吃瓜大军!没错,就是那个我们平时只能在屏幕上看到的明星们,竟然也开始在网络上“瓜田李下”了。今天,就让我带你一起走进这个神秘的“stars团吃...

-

admin 2025-12-14

stars团吃瓜,娱乐圈幕后故事全解析

-

admin 2025-12-14

2019吃瓜事件总结

说到2019年的那些吃瓜事件,真是让人回味无穷啊!那一年,娱乐圈、政坛、体育界,可谓是热闹非凡,各种爆炸性新闻层出不穷。今天,就让我带你一起回顾一下那些让人津津乐道的吃瓜事件吧!娱乐圈的“瓜”2019年,娱乐圈的瓜可谓是层出...

-

admin 2025-12-14

吃瓜兔班长趣事,校园里的欢乐趣事

你知道吗?在我们班上,有个小家伙叫吃瓜兔班长,他的趣事可是多得数不清呢!今天,就让我来给你细细道来,保证让你笑得合不拢嘴!吃瓜兔班长的“瓜田”吃瓜兔班长,这个名字听起来就让人忍不住想笑。他可是我们班上最热衷于八卦的小能手,每...

-

admin 2025-12-14

吃瓜人士图片大全,揭秘网络热议背后的趣味瞬间

你有没有发现,最近网上那些“吃瓜人士图片大全”简直成了热门话题!各式各样的搞笑、夸张、甚至是有点儿“辣眼睛”的图片,让人看了忍不住捧腹大笑。今天,就让我带你一起走进这个充满欢乐的世界,看看这些让人笑到肚子疼的“吃瓜人士”吧!...

-

admin 2025-12-14

歪眼吃瓜啥意思,揭秘网络热词背后的趣味与内涵

歪眼吃瓜,这个词组在网络上可是火得一塌糊涂。你有没有在某个瞬间,看到某个新闻或者视频,忍不住歪着眼睛,嘴角上扬,心里想着:“这瓜,真甜!”那就让我们一起揭开这个网络热词的神秘面纱,看看它究竟是怎么回事。一、起源之谜:歪眼吃瓜...

-

admin 2025-12-14

吃瓜的剧,剧情背后的真相与反转

最近是不是也被那些吃瓜剧给吸引了?没错,就是那种让你一边嗑瓜子一边追剧的剧!今天,就让我带你从多个角度来聊聊这些让人欲罢不能的吃瓜剧。剧情篇:跌宕起伏,引人入胜吃瓜剧之所以让人爱不释手,首先得归功于它们跌宕起伏的剧情。这些剧...

-

admin 2025-12-14

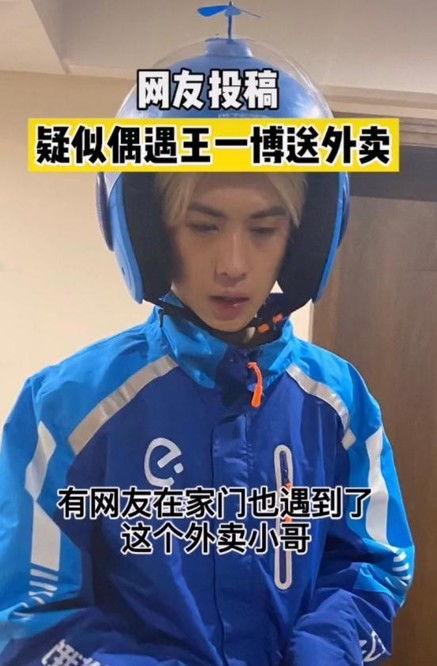

外卖哥吃瓜视频

你知道吗?最近网上有个视频火得一塌糊涂,说的是一位外卖小哥在送餐途中,一边忙碌一边吃瓜,那画面,简直太逗了!这不,我就迫不及待地来和你分享一下这个有趣的视频,让你也感受一下这份欢乐。外卖哥的“瓜”缘起话说这位外卖小哥名叫小张...

-

admin 2025-12-14

什么叫坐等吃瓜,揭秘网络时代的“旁观者”心态

你有没有听说过“坐等吃瓜”这个词?听起来是不是有点意思?这不就是形容那些喜欢看热闹、不劳而获的人吗?今天,就让我来给你详细解析什么叫坐等吃瓜。一、瓜是什么瓜?在说“坐等吃瓜”之前,我们先得弄清楚“瓜”指的是什么。这里的“瓜”...

-

admin 2025-12-14

吃马肠可以吃瓜吗,畅享马肠佳肴,尽享夏日瓜果盛宴

你有没有想过,吃马肠的时候,是不是也能来点小瓜呢?这可不是随便说说哦,今天咱们就来聊聊这个话题,看看吃马肠的时候,能不能吃瓜,以及为什么。马肠的魅力:独特口感,风味独特马肠,顾名思义,就是马的肠道。在我国的内蒙古、新疆等地区...

-

admin 2025-12-14

吃瓜综艺合集免费观看,免费畅享无广告!

你有没有发现,最近不管是朋友圈还是微博,都在热议那些吃瓜综艺合集免费观看的消息?没错,就是那种让你坐在家里,就能轻松追剧,还能边吃零食边笑出声的节目。今天,我就来给你详细介绍一下这些热门的吃瓜综艺,让你一次性看个够!一、热门...